Cellnex Telecom debutará en bolsa a 14 euros por acción

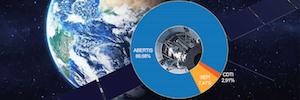

Su capitalización superará los 3.244 millones de euros. El ‘free float’ de la compañía podrá alcanzar hasta un 66% en el caso de que, a las acciones inicialmente ofrecidas que representan el 60% del capital social de Cellnex Telecom, se sume el ejercicio total de la opción de compra (green shoe) concedida a los bancos.

Tras concluir el periodo de prospección de la demanda de la oferta de venta de acciones de Cellnex Telecom, dirigida a inversores cualificados e institucionales, Abertis Infraestructuras (como accionista oferente) y las entidades coordinadoras globales han acordado fijar el precio definitivo de la oferta en 14 euros por acción.

El precio establecido se sitúa en la parte alta de la banda de precios indicativa, establecida entre los 12 y 14 euros por acción, recogida en el folleto informativo, lo que supone una capitalización bursátil inicial de 3.244 millones de euros.

Cellnex Telecom comenzará a cotizar el próximo jueves 7 de mayo. Francisco Reynés, presidente de Cellnex Telecom, y Tobías Martínez, consejero delegado, realizarán el tradicional toque de campana a las 11 de la mañana en el Palacio de la Bolsa de Madrid.

Martínez reconoce que “el gran interés demostrado por los inversores durante las últimas dos semanas es una prueba de nuestra posición de liderazgo en el mercado y nuestro potencial de crecimiento futuro. Estoy convencido de que el perfil de nuestros inversores será un reflejo del proyecto sólido a largo plazo de Cellnex Telecom y trabajaremos junto a ellos en esta una nueva fase que comenzamos el jueves como compañía cotizada”.

La operación consistirá en la oferta de venta, por parte de Abertis Infraestructuras, accionista único de la compañía, de acciones representativas de un 60% del capital de Cellnex Telecom, ampliable en el caso de que se ejercite la opción de compra (green shoe) por un número máximo de acciones representativas del 5,9% del capital social de Cellnex Telecom (que supone un 10% del importe inicial de la Oferta).

Con su incorporación a la Bolsa, Cellnex Telecom aspira a reforzar de manera inmediata su capacidad de crecimiento tanto orgánico como inorgánico, así como su posición de liderazgo en el mercado europeo de infraestructuras de redes inalámbricas. La operación facilitará el acceso al mercado de capitales y a nuevos canales de financiación para hacer frente con bases sólidas a su estrategia de desarrollo e internacionalización.

Tras la adquisición en marzo de un importante portafolio de torres de telecomunicaciones de Wind en Italia, Cellnex Telecom se ha convertido en el operador independiente líder europeo de infraestructuras de telecomunicaciones inalámbricas, con una cartera total de 15.170 torres, de las que 7.472 están situadas en España y 7.698 en Italia.

Cellnex clasifica sus actividades en tres áreas: alquiler de emplazamientos, infraestructuras de difusión audiovisual, y servicios de red y otros (como redes de cuerpos de seguridad y salvamento, ciudades inteligentes y el “Internet de las cosas”).

En el pasado ejercicio 2014, la compañía obtuvo unos ingresos de 436 millones de euros y un resultado bruto de explotación (EBITDA) de 178 millones. De los ingresos totales, el área de infraestructuras de difusión generó el 57% (250,35 millones de euros); los servicios de red, un 18% (79,16 millones), y la actividad de infraestructuras de telefonía móvil un 24% (106,5 millones), lo que significó doblar su peso en relación al ejercicio de 2013, que fue del 10,5%.

Hat Ihnen dieser Artikel gefallen?

Abonnieren Sie unsere RSS-Feed und Sie werden nichts verpassen.